作者簡介

杜莉🧒🏻,意昂2教授🧻,公共經濟研究中心執行主任✳️🧑🏻🍳、稅務碩士專業學位項目學術負責人🎣,兼任世界銀行咨詢專家🙎♀️,上海市政府采購評審專家👨🏿🦳,全國高校財政學教學研究會理事🐤,中國稅收教學研究會理事🧑🏻🏭🥯,中國成本研究會理事;主要研究領域為財政學,稅收學,金融學🏃🏻♂️➡️;近期研究興趣有稅收與收入分配、稅收預測☎、中期財政規劃、地方財政狀況評估🏌️♀️、財政投融資🎚、BEPS🫕、自貿區稅收、房價與居民消費等等。

摘 要正如人們不會重復踏入同一條河流✨,減稅不是放在任何一個國家、在任何特定條件下都能有效刺激經濟增長的“萬靈藥”🫄🏿。能否有效控製赤字,是決定減稅政策成敗的一個關鍵因素。減稅能否成功推動經濟增長,還取決於其刺激投資的效果👳🏻♂️。

美國總統特朗普執政已“滿月”🧓🏿。在其所有的政策構想中🧕,減稅是個重要話題🛀🏽。事實上,近期關於稅收與經濟增長關系的討論很多🤹🏻。在全球經濟不景氣的大背景下👨💻,如何推動經濟走出陰霾,也是各界的關註焦點。

日前,美參議院以53:47的投票結果,確認史蒂芬·努欽擔任美國新任財長。不少人認為⬜️,上任後的努欽將帶領財政部重點推行稅製和貿易政策的改革,美國稅製改革即將動真格。美國新任總統特朗普上任後明確表示,將出臺大規模減稅和基礎設施投資計劃以刺激美國經濟🥤,最終實現4%的年增長率👮🏽♂️。但今年年初,多位諾貝爾經濟學獎得主在芝加哥舉行的美國經濟學會年會上警告🤹🏼♀️,特朗普的經濟政策可能導致美國財政赤字失控和經濟衰退。諾獎得主、哥倫比亞大學教授埃德蒙·費爾普斯說,特朗普大幅減稅和增加開支的計劃會導致美國公共債務膨脹🤷🏻♀️,最終可能嚴重挫傷投資者信心🧞♂️,並造成美國經濟深度衰退。

那麽📍,減稅究竟是會刺激經濟增長,還是帶來經濟衰退呢👨👨👧👦?

裏根政府減稅改革說明減稅並非“萬靈藥”理論和經驗告訴我們,稅收是影響宏觀經濟運行的重要因素,減稅也是經濟陷入低谷時各國政府經常采用的政策手段👳🏿♂️。但是,正如人們不會重復踏入同一條河流➜,減稅也不是放在任何一個國家、在任何特定條件下都能有效刺激經濟增長的“萬靈藥”🫏,如果前提條件不具備,或者方案設計不科學,減稅就不一定能達到預期目標。

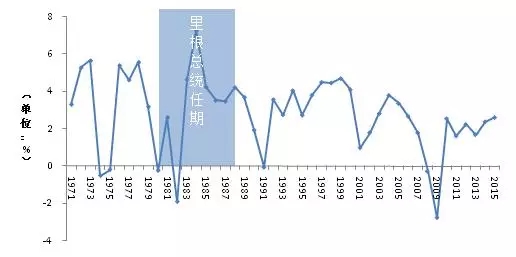

提到特朗普的減稅👈,人們往往會聯想到上世紀80年代裏根政府的減稅政策,這也是迄今為止美國歷史上規模最大🚦、影響最為深遠的減稅改革。然而🐻❄️,裏根政府減稅改革對經濟增長的促進作用並不明確。實際上,在裏根政府減稅政策的第一個階段也就是1981年之後🦥,美國的經濟增長率甚至出現了急劇下降,在裏根政府減稅政策的第二個階段也就是1986年之後,美國的經濟增長也僅僅出現了短暫的小幅上升,隨後再次調頭向下(圖1)。在上世紀90年代後期克林頓總統執政期間🧖,美國的經濟增長率相對較高,但其中的起伏也很大,很難說是由於裏根總統的減稅政策導致了這段時間的高增長🫦👷♂️。

圖1 美國歷年的經濟增長率(1971-2015),其中裏根政府的任期為1981年到1989年👶🏽,以陰影表示 資料來源:IMF國際金融統計(網址http://data.imf.org,數據下載於2017年2月7日)

通過對裏根政府減稅進程的進一步回顧,還可以發現其中第一個階段恰好與費爾普斯描述的情形非常相似。裏根總統在1981年上臺之初,就推出了一個力圖大規模減稅的經濟復興稅收法案(Economic Recovery Tax Act)🟡,該法案將個人所得稅的最高邊際稅率由70%降至50%,最低邊際稅率則從14%降至11%,同時還引入加速折舊等措施來刺激經濟增長💁🏿。但是,在該法案生效後的第二年,由於膨脹的財政赤字將利率由12%左右推高到20%以上👨🏻🦯,美國經濟出現了1.9%的負增長⚃,這一降幅甚至超過70年代石油危機時的經濟衰退。在這種情況下,1982年9月美國政府不得不推出一項新的稅收公平和財政責任法案(Tax Equity and Fiscal Responsibility Act),該法案通過取消1981年法案中的加速折舊等規定實現了增稅📺。此後數周🤼♂️👼🏼,美國經濟強勁復蘇🏉。

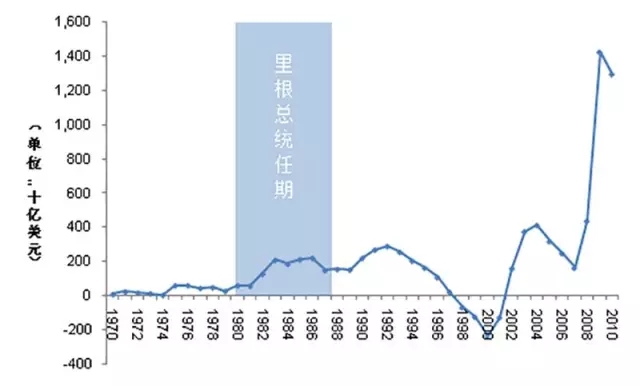

可見,能否有效控製赤字,是決定減稅政策成敗的一個關鍵因素💆🏼♂️。裏根政府第二階段的減稅政策最後能夠平穩實施,也說明了這一點。1986年👩🏽🎤,在第二個任期開始之後不久,裏根政府就推出了新的稅製改革法案(Tax Reform Act),該法案將個人所得稅的最高邊際稅率進一步由50%降至28%🙍🏿♀️,加上標準扣除🛫、個人豁免和勞動所得抵免額的提高👨🏼🎤,所有收入檔次納稅人的稅負都有所降低🏌️♀️,該法案還將公司所得稅的最高邊際稅率由46%降至34%。但是,和1981年經濟復興稅收法案不同的是,1986年的稅製改革法案強調減稅的財政中性原則,也就是在不減少財政收入的前提下減稅🧑🦳,為此該法案采取了大幅削減所得稅優惠的措施🏌🏿,包括取消此前實行的投資稅收抵免政策👲🏻,以及延長固定資產折舊的年限等。數據顯示,與1981年減稅之後財政赤字的膨脹不同,1986年減稅之後財政赤字明顯下降了(圖2)🧑。

圖2 美國歷年的財政赤字(1971-2010)資料來源:IMF國際金融統計(網址http://data.imf.org🐡,數據下載於2017年2月7日👷🏽,表中沒有列示2011年之後的數據,是由統計口徑調整之後沒有可比數據)

除了需要避免財政赤字的拖累作用外,由於經濟增長根本上來自於資本🚶🏻♀️、勞動要素投入的增加和技術進步,而在資本、勞動😘、技術三者中資本又起著主導作用,減稅能否成功推動經濟增長,還取決於其刺激投資的效果。裏根政府的1986年減稅計劃雖然降低了公司所得稅率,卻同時取消了投資稅收抵免🧑🏽💻,延長了固定資產折舊年限🧑🏿🍳。相對而言,降低公司所得稅率刺激投資的效果遠不如投資稅收抵免和加速折舊更為肯定,這是裏根政府減稅計劃促進經濟增長的效果並不顯著的另一個重要原因。

美國國內的投資機會和投資收益比減稅更重要反觀特朗普的減稅計劃,從現有公開報道看,該計劃中特別值得關註的內容主要有:將公司所得稅的最高邊際稅率由35%降至15%;將個人所得稅最高邊際稅率由39.6%降至33%;取消大部分公司所得稅抵免⏫,針對研發支出的除外;允許製造業企業選擇將資本投資一次性作為費用扣除來替代利息費用扣除;以及針對美國公司推遲匯回的外國子公司所得在匯回時一次性課征10%的稅收。

與裏根政府的減稅計劃相比😏,特朗普的減稅計劃更加註重減輕企業的稅收負擔👨🏽🏭,並且其保留研發支出抵免和允許一次性扣除資本投資支出的做法在鼓勵企業投資方面更有針對性,因此,理論上更有利於促進經濟增長。但是,特朗普從未提及在保持財政收入水平不變的前提下減稅的原則🙋🏻,其減稅計劃雖然也包含了取消大部分公司稅抵免和對美國公司推遲匯回的外國子公司所得征稅這兩項增稅措施👰🏽♀️,卻很難抵消大幅降低公司所得稅率帶來的大規模減收。考慮到特朗普上任後還提出將努力強化美國的軍事力量以及大規模建設美國的基礎設施,減稅和擴大支出同步進行很有可能導致政府債務規模擴大,而政府債務規模擴大不僅會影響投資者信心👀,在政府和企業爭奪資金的情況下🚣♂️,還可能會推高利率,提高企業融資成本,從而抵消減稅刺激投資的作用,最終使經濟陷入衰退。

當然,也有另一種可能性🌉,就是減稅計劃成功促進國內投資增加並吸引國外的美資回流,於是降低公司所得稅後公司所得稅收入不降反增,財政赤字不增反降,這正是特朗普最希望實現的目標。然而🌩*️⃣,在全球範圍內進行功能布局和資源配置早已成為跨國公司的基本經營戰略🏌️♀️,對美資企業來說,這也在很大程度上受到美國長期推行的鼓勵和保護海外投資政策的影響🫒。

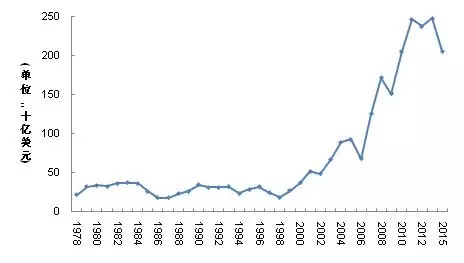

美國稅法本來是將本國居民(以及公民)個人和企業全球範圍內的所得都納入征稅範圍的,美國公司在海外經營取得的利潤之所以能夠僅在當地繳納較低的稅收🎦,是美國允許這部分所得推遲到匯回時才交稅並且沒有製定嚴格的反避稅措施所致。美國這樣做的目的👩🏼🔧,是為了保證本國企業在東道國的競爭力★❄️,也就是說,按照美國以往的政策,只要美國企業能夠實現對全球資源和市場的把控🎐,只要美國企業能夠盈利並創造價值,美國並不介意投資和生產是在哪裏進行的🗂。數據顯示👆🏻,2000年以來👳🏿,美國的海外凈收入增長十分迅速,也就是說🏋🏼♀️,美國在他國取得的收入相比他國在美國取得的收入越來越高(圖3)。

這一方面表明,經濟全球化背景下對外投資為美國帶來了更高的收益,另一方面🧘🏿,也體現了美國長期奉行的鼓勵對外投資政策的結果🧒🏽。出於增加本國就業的考慮,特朗普政府想要扭轉這一趨勢。但是,即使不考慮美國減稅可能會引起其他國家競爭性減稅的情況,愛爾蘭等國的公司所得稅法定稅率目前已經低於15%👨🏻🦼➡️,我國和印度等國雖然法定稅率高於15%🪷🧜♂️,但在經濟特區🧑🦲、高科技園區等特定區域對符合條件的外國投資者實行低稅或稅收減免,同時蘋果、谷歌👨🏿🦰、星巴克等許多跨國企業通過采取多種避稅手段,已經把海外經營的所得稅負降到個位數🧚🏻,在這種情況下,很難想像15%的公司所得稅率會吸引這些企業大量回流美國。

同樣道理,即使外國子公司利潤匯回的稅率降至10%,如果海外的投資收益更好且稅負不高,企業也不會選擇將利潤大量匯回美國。據報道,高盛公司估計,在美國企業留存海外的2.6萬億美元中,僅有約2000億美元會因特朗普減稅計劃而回流美國👩🏻🎨,而且由於缺少投資機會🖕🏽,回流的大部分資金將用於回購本公司股票,而不是用於新的投資☝️。由此可見😹,吸引美國企業海外投資回流及促進美國的國內投資,根本上要靠美國國內的投資機會和投資收益,減稅能夠起到的作用並不十分樂觀。

圖3 美國歷年的海外凈收入(1978-2015)資料來源:IMF國際金融統計(網址http://data.imf.org,數據下載於2017年2月7日)

中國是否應效法美國也跟著減稅💨?雖然特朗普減稅方案遭到不少質疑⏸🤣,其政策效果存在很多不確定性💧,鑒於美國當前的公司所得稅率確實高於所有其他OECD國家👩🏽💼,並且主導國會的共和黨早已在醞釀類似的減稅方案,美國很有可能在今年下半年開始實施減稅。受此影響,很多人主張我國效法美國也通過減稅刺激經濟增長。但從我國的實際情況看,全面“營改增”改革剛剛結束,削減企業所得稅的條件尚不成熟。

第一🤤,受到“營改增改革”以及經濟增速放緩等多種因素的影響,近年來我國財政收入增速已經明顯下降,同時在城市化、老齡化並行的背景下,我國的財政支出壓力持續上升,因此我國在減稅的同時有效控製赤字的難度非常大🫱🏿。

第二♚,我國經濟增速放緩主要是由於企業創新能力不足與長期的投資驅動型經濟增長模式導致的投資收益率下降。具體地說,我國企業創新能力不足導致產品同質化嚴重,企業只能依賴價格競爭和擴大產能來更多獲利,產能擴張過快導致固定資產折舊壓力快速上升,於是企業的成本提高🧖🏻♀️,收益率下降。近年來,國際市場收縮和人口紅利消失使企業投資收益率下降的情況進一步惡化👩🦽。因此,我國企業當前面臨的困境首先是稅前投資收益率下降,在缺少好的投資項目👩🏽🦰、沒有好的投資收益的情況下,靠削減企業所得稅來刺激投資是很難的。

有鑒於此⛸,我國不應像特朗普一樣大幅削減企業所得稅,而是應把重心更多放在有效推行已有的鼓勵企業研發和創新的稅收優惠政策。當然,“五險一金”✍🏼、土地出讓金以及五花八門的政府收費都是進入企業成本的項目,在當前經濟運行不景氣🥕、企業盈利能力下降的情況下,削減政府非稅收費項目正是提高企業稅前收益率,從而幫助企業擺稅困境和推動經濟穩定增長的應有之義和當務之急。

來源:上觀新聞

返回頂部

返回頂部